ИТОГИ

2002-й г. был кризисным годом. Кризис в мировой экономике породил новые тенденции, заметно повлиявшие на рынок САПР. В результате расстановка сил на нем несколько изменилась и продолжает меняться. И хотя по-прежнему лидируют альянс Dassault Systemes/IBM и компании EDS и PTC, у всех у них есть свои проблемы. Российский рынок САПР имеет ряд особенностей, но в целом он подвержен тем же тенденциям, что и мировой. Это заставляет отечественных пользователей обращать на них самое пристальное внимание.

Проанализируем события прошлого года и постараемся представить, как в ближайшее время будут развиваться САПР высшего ценового класса (так называемые тяжелые системы).

Положение китов индустрии

В минувшем году выделяются следующие события. Прежде всего для всех перечисленных компаний - это вышеупомянутый экономический кризис. EDS помимо того озабочена проблемами, возникшими после приобретения ею в 2001 г. компаний SDRC и UGS. Сейчас стало более или менее понятно, в каком направлении они предполагают развиваться в будущем. Для PTC головной болью является финансовое положение: на протяжении четырех лет компания работает с убытками. Перед Dassault/IBM стоит важная задача перехода с четвертой версии CATIA на пятую, построенную на новой архитектуре, и развитие основанных на ней новых решений. Поговорим о каждой из этих компаний подробнее.

EDS. Подразделение EDS PLM Solutions (часть компании EDS, занятая развитием систем автоматизации проектирования) получило возможность побороться за лидерство в области САПР благодаря приобретению фирм Unigraphics и SDRC, которые занимали примерно одинаковое положение на рынке и заметно уступали PTC и Dassault. Хотя в минувшем году EDS и испытывала определенные финансовые затруднения (см. таблицу), вызваны они были скорее мировым финансовым кризисом, а не внутренними проблемами. Ведь сейчас компания находится в состоянии перехода, вызванного объединением продуктов, что связано с финансовым риском. На данном этапе главная задача EDS - не потерять пользователей в результате интеграции систем, доставшихся ей после слияния. Все они обладают обширной функциональностью, но значительно отличаются друг от друга. В прошлом году EDS выпустила новое единое решение под названием Unigraphics NX, и сейчас ей надо доказать его работоспособность. Если говорить о проблемах, то следует отметить, что данное решение все же основано на продукте фирмы Unigraphics, поэтому EDS должна предложить пользователям системы I-DEAS, разработанной компанией SDRC, достаточно мягкий способ перехода на Unigraphics NX и при этом прежде всего позаботиться о таких крупных пользователях, как Ford. Недавно этот концерн обнародовал план перехода с I-DEAS, который, возможно, не слишком порадовал EDS (см. ниже “Dassault/IBM и EDS “поделили” Ford”). Трудность для EDS состоит в том, что большие компании заинтересованы в постепенном переходе, а она планирует развивать I-DEAS только до 2004 г. Очевидно, это связано с дороговизной поддержки одновременно двух решений.

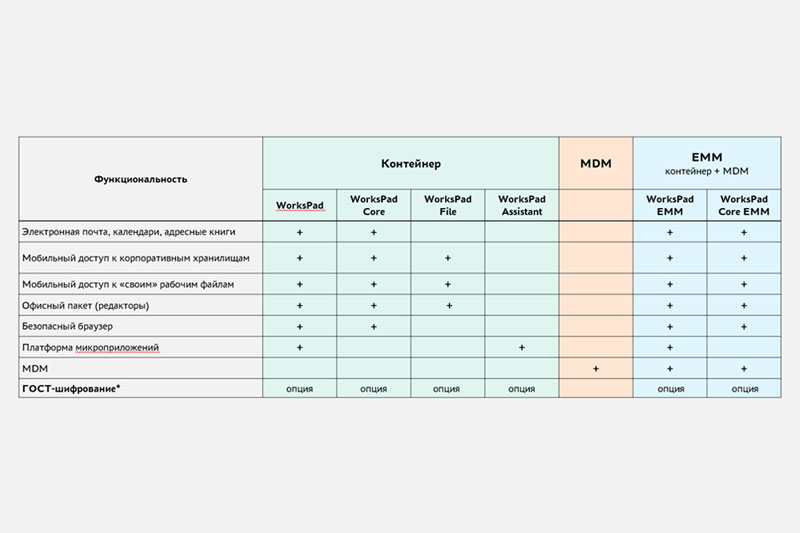

Финансовые результаты в 2002 г.

Примечания 1. Данные компании Dassault Systemes указаны в евро, но ввиду почти идентичного курса не пересчитаны в доллары. 2. Представлены результаты за III квартал 2002 г., так как на момент написания статьи только PTC опубликовала показатели VI квартала: доход составил 172 млн. долл., что меньше, чем ожидала компания (180 млн. долл.), а число проданных рабочих мест Pro/Engineer - 3200. 3. Для EDS сведения о количестве проданных рабочих мест не приведены, поскольку компания их не опубликовала. Источник: отчеты Daratech. |

То, что EDS в первую очередь ориентируется на крупных пользователей, ставит в сложную ситуацию небольшие предприятия, применяющие I-DEAS. Вот что пишет аналитическая компания CIMdata (www.cimdata.com): “У Unigraphics и SDRC было много мелких клиентов (до 10 рабочих мест). Неясно, какой будет стратегия продаж теперь, когда эти компании оказались под крышей EDS, которая проводит более агрессивную политику продаж, отдавая предпочтение крупным клиентам. Кроме того, EDS PLM Solutions не имеет большого количества менеджеров или деловых партнеров, сосредоточенных на продвижении тяжелых решений для предприятий малого и среднего бизнеса”.

Моментом истины для EDS должны стать 2004-2005 гг., когда компания закончит слияние своих продуктов. Очень важное значение будет иметь решение крупных пользователей продуктов бывшей SDRC. Если они согласятся перейти на Unigraphics NX, то EDS сможет продолжить борьбу за лидерство на рынке. В противном случае разрыв между EDS и Dassault увеличится не в пользу первой. Пока EDS удается удерживать равновесие, но есть некоторые тревожные симптомы. Например, после слияния она ни разу не сообщала о числе проданных рабочих мест. Если компания продолжит такую политику после 2004-2005 гг., то это будет означать, что дела ее обстоят не лучшим образом. В целом можно сказать, что сейчас EDS в состоянии контролировать ситуацию.

PTC. Для этой компании минувший год стал наиболее сложным. Вот что отмечает CIMdata: “Фактически в I квартале 2002 г. произошло заметное падение по всем продуктам объема продаж лицензий и сервиса и общее снижение доходов. В результате PTC объявила о более существенном по сравнению с Dassault и EDS сокращении штата”. Начиная с 1997 г. у компании постоянно уменьшается объем продаж (см. диаграмму 1). И хотя она имеет большую инсталляционную базу, в последнее время по числу продаваемых ею рабочих мест Pro/Engineer значительно уступает SolidWorks или CATIA V5 (см. таблицу). Перед компанией стоит целый ряд задач. Сложное финансовое положение усугубляется длительным отсутствием мощной современной системы. Положительный шаг в направлении решения этой проблемы - создание новой версии Pro/Engineer под названием Wildfire, которая должна поступить в продажу уже в нынешнем году. В ней будут реализованы нежесткая параметризация и усовершенствованный пользовательский интерфейс.

Диаграмма 1. Доходы лидеров рынка САПР

(ПО и услуги) (EDS = UGS + SDRC), млн. долл.

Источник: CIMdata.

Однако это событие омрачается не очень богатым функционалом новой Pro/Engineer, из-за чего ее трудно назвать САПР-системой высокого уровня. Безусловно, версия Wildfire является претендентом на столь высокое звание благодаря улучшенной интеграции с PDM-системой Windchill, предназначенной для управления инженерными данными (Product Data Management, PDM). Но для того чтобы Pro/Engineer в ближайшие годы приобрела достаточную функциональность, потребуется вложить еще немало средств в ее разработку. Вот что пишет компания CIMdata по этому поводу: “Очевидно, что PTC перераспределяет инвестиции, снижая вложения в разработки тяжелых продуктов и направляя их на приобретение и создание новых технологий Windchill. Это порождает слухи о том, что она хочет свернуть программы в области MDA” (т. е. САПР для машиностроения. - Прим. ред.). Другими словами, РТС уделяет больше внимания не САПР, а PDM. На это также указывает и то, что у компании разработкой продуктов занято меньше сотрудников, чем у ее конкурентов (см. диаграмму 2).

Диаграмма 2. Число сотрудников, занятых

разработкой и исследованиями (2001 г.)

Источник: CIMdata.

Отсюда напрашивается вывод, что лучшим рынком для Wildfire будет рынок САПР среднего уровня. В пользу такого утверждения говорят три основных довода:

- по данным аналитической компании Daratech (www.daratech.com), в IV квартале 2002 г. средняя цена Pro/Engineer снизилась с 13 800 долл. до 11 100 долл., что свидетельствует о смещении данного продукта в область средних САПР (по крайне мере по стоимости). Этот факт также свидетельствует о том, что пользователи предпочитают брать облегченные конфигурации системы;

- как отмечает CIMdata, компания РТС много лет являлась лидером по объему продаж именно для рынка среднего бизнеса;

- доказательством того, что Pro/Engineer - это скорее САПР среднего, а не тяжелого класса, может служить то, что наибольшее давление эта система испытывает именно со стороны средних САПР. Так, компания SolidWorks Russia, проведя сравнение SolidWorks и Pro/Engineer, сообщила, что за период с 1995 по 2002 гг. 15 тыс. лицензий на Pro/Engineer было заменено на SolidWorks.

Dassault Systemes. В настоящее время у этой компании, как и у EDS, переходный период. Основные задачи - развитие линейки новых продуктов на архитектуре CATIA V5 и переход с CATIA V4 на CATIA V5. Ситуация осложняется тем, что пользователи CATIA V4 подвергаются дополнительному давлению со стороны EDS и PTC, убеждающих их перейти на свои решения. “Через какое-то время, - считает CIMdata, - CATIA V4 будет полностью заменена системой CATIA V5. Dassault Systemes представила ясную стратегию перехода с V4 на V5. И хотя понятно, что будущее CATIA не за четвертой, а за пятой версией и пользователи в конечном счете захотят перейти с V4 на V5 или другой продукт, Dassault продолжает модернизировать и поддерживать V4”. Значительные скидки и ассоциативность передаваемых данных заметно упрощают переход. Но несмотря на то что финансовое положение Dassault лучше, чем у кого-либо еще в отрасли, компания не сможет бесконечно развивать четвертую версию. Вот как CIMdata оценивает процесс перехода: “Процесс замены CATIA V4 на V5 набирает обороты, и пользователи четвертой версии должны держать его под контролем, чтобы определить, когда им будет наиболее выгодно осуществить переход”. Исходя из отчетов компании Daratech, можно утверждать, что Dassault - это единственная крупная фирма в отрасли, которой в 2002 г. удавалось получать прибыль. Однако кризис повлиял и на нее. Но в большей степени он сказался на продажах системы среднего класса SolidWorks, а у CATIA V5 число проданных рабочих мест росло каждый квартал.

В минувшем году Dassault и IBM продолжали активно приобретать другие компании и заключать соглашения с независимыми интеграторами и поставщиками САПР. Это в первую очередь связано с тем, что альянс проявляет большой интерес к малым и средним фирмам. CIMdata дает такую оценку этому процессу: “IBM решает данную проблему через своих бизнес-партнеров, используя для организации продаж, проведения маркетинговых акций и обеспечения поддержки, особенно для малых и средних предприятий. Например, альянс IBM с компанией RAND направлен на завоевание дополнительных мелких клиентов, т. е. на проникновение в ту область, которая в настоящее время находится во власти Pro/E и I-DEAS. Важный эффект от сотрудничества Dassault с IBM в области маркетинга заключается в том, что теперь первая не должна полностью финансировать маркетинговые программы и может инвестировать значительные средства в разработку и развитие своего продукта”. Возможно, что именно благодаря этому Dassault тратит на разработку и исследования больше, чем конкуренты. В прошлом году IBM приобрела французскую компанию Matra Datavision, хорошо известную на территории бывшего СССР. Для России эта покупка даже важнее, чем слияние Unigraphics с SDRC, так как продукты французской фирмы более распространены в странах СНГ, чем системы SDRC. Важно также и то, что Matra еще в 1998 г. начала осуществлять программу перехода со своей системы Euclid на CATIA V5, разработав для этого приложение, обеспечивающее надежный обмен данными между двумя системами. Кроме того, недавно Dassault сообщила о намерении купить Knowledge Technologies International - лидера в области инженерных решений.

Из всего вышесказанного можно сделать вывод, что положение альянса Dassault/IBM достаточно прочное: пройдена опасная точка провала нового продукта и финансовое положение этих компаний остается стабильным.

Подводя итоги

В заключение стоит привести совет аналитиков из CIMdata: “Оцените и выберите решение, исходя из требований вашего бизнеса, а не из того, что это решение обладает наибольшим функционалом. Продавцы могут приводить примеры успешного использования продуктов, но вы должны быть уверены, что данное решение соответствует запросам именно вашей организации”. Если в настоящее время вы используете такие системы, как CATIA V4, I-DEAS или CADDS (это - продукт компании Computervision, купленной фирмой РТС в 1998 г. - Прим. ред.), то в конечном итоге вам придется перейти на другой продукт. При этом вы должны выбрать лучшего долгосрочного поставщика и лучшее решение, наиболее соответствующее вашим требованиям. В то время как CATIA V4 и I-DEAS продолжают совершенствоваться и будут поддерживаться еще некоторое время, CADDS обеспечивается лишь ограниченной поддержкой. Отсрочка перехода только отдаляет для вашей организации получение будущих выгод и возможность достигнуть лидирующего положения, завоеванного благодаря использованию современных PLM-решений.

Автор статьи - сотрудник компании “Гетнет”, с ним можно связаться по адресу: elesnikov@hetnet.ru.

Dassault/IBM и EDS “поделили” Ford

Недавно в прессе почти одновременно появились противоречивые сведения от Dassault/IBM и EDS: оба конкурента заявили о заключении крупных контрактов на поставку САПР в компанию Ford. Сначала EDS сообщила, что для перехода с I-DEAS автомобильный гигант выбрал Unigraphics NX, а также собирается шире использовать PDM-систему Teamcenter и программу автоматизации производства E-factory. Затем альянс Dassault/IBM обнародовал информацию о решении Ford’а купить 4-5 тыс. копий системы CATIA. Поясняя ситуацию, представитель автомобильного концерна отметил, что продукты EDS и Dassault/IBM будут использоваться в разных сферах проектирования машин. По его словам, в настоящее время порядка 80% САПР Ford’а основано на САПР компании EDS, однако эта доля постепенно сокращается. “Со временем, - сказал он, - мы собираемся довести этот показатель до 50%. EDS предстоит еще много сделать, чтобы привести свое ПО в соответствие со стандартами Ford’а”.