Новые времена

Если с точки зрения разработчика ИТ-решений, в частности автоматизированных банковских систем (АБС), окинуть ретроспективным взглядом историю отечественной борьбы за чистоту финансовых потоков, то она представляется разделенной на четыре этапа.

Первый этап выпал на неоднозначные

Однако ФАТФ была очень настойчива, и когда к началу

Но получилось наоборот: взгляды на деятельность в области ПОД/ФТ, положенные в основу нового закона и практики КФМ, представились ФАТФ настолько экзотическими, что она усилила свое давление, под которым российский законодатель принялся править закон и выпускать подзаконные акты. И в течение первой половины

Начало последнего (четвертого) этапа, продолжающегося по сей день, связано с выходом в 2013 г. Федерального закона №

Общаясь в качестве разработчиков АБС с представителями банков, мы имеем уникальную возможность наблюдать в реальном времени развитие этого этапа. Подразделения ФМ переформатируются из второстепенных (технических) в ключевые, с прямым выходом на высшее руководство банка. В частности, обычна ситуация, когда ответственный сотрудник ФМ имеет ранг вице-президента. Правила внутреннего контроля становятся развернутым всеобъемлющим документом, требования которого выходят далеко за пределы все еще сильно ограниченного отечественного законодательства. Простое исполнение требований законодательства становится само собой разумеющимся фоном для намного более обширной самостоятельной деятельности в области ПОД/ФТ.

Для таких изменений есть более фундаментальные причины, чем опасение (вполне обоснованное) попасть под предусмотренные КоАП санкции или даже под лишение лицензии, которое сейчас практически никогда не обходится без претензий ЦБ по неисполнению требований ПОД/ФТ. Дело в том, что с приближением отечественного законодательства к рекомендациям ФАТФ оно не только начинает соответствовать их букве, но и проникается их духом. Последний важнее буквы, поскольку финансовая деятельность настолько сложна и многообразна, что никаких надежд нанести на бумагу исчерпывающе полные правила контроля ее легальности нет. Можно только сформулировать некие принципы (что ФАТФ и сделала), эффективность применения которых сильно зависит от грамотности и добросовестности исполнителя.

А для исполнителей, в нашем случае кредитных организаций, необходимость соответствовать этим принципам означает переход к новому уровню ответственности. Когда-то все начиналось с борьбы с отмыванием денег преступниками, и это мало касалось простых законопослушных граждан: кто-то где-то совершал преступления и кто-то где-то хватал таких людей за руку при их попытках отмыть украденное через банки. Но с тех наивных времен наш мир стал намного меньше и теснее, и при этом оказалось, что те же интересы использования финансовых коммуникаций в своих целях свойственны куда более опасному для каждого жителя планеты явлению — терроризму. Дальнейший прогресс вывел человечество на новый, уже всеобще фатальный уровень рисков: оружие массового поражения стало технологически доступно не только самым развитым странам, как раньше, но и отсталым государствам и даже отдельным организациям, а цена вопроса упала с уровней госбюджетов до значений балансов не самых крупных коммерческих банков. Эти изменения общей ситуации последовательно нашли отражение в рекомендациях ФАТФ, и как только страна в лице своих финансовых учреждений начинает следовать им, на нее и на ее финансовую систему ложится полная ответственность за эти риски.

Новые задачи

Что приходится делать банкам, принимающим на себя новую ответственность? Конечно, они оценивают свои возможности по ее исполнению. При этом в первую очередь они обращаются к АБС, поскольку понятно, что ручная обработка реальных объемов информации по требуемым комплексным критериям оценки физически невозможна. От АБС банк ждет, что она будет решать целый ряд важных задач.

Во-первых, необходимо, чтобы проверке по критериям ПОД/ФТ подлежал весь клиентский финансовый оборот банка. В каких-то областях банковской деятельности вероятность легализации и финансирования терроризма априорно ниже, в каких-то выше, но заведомо постановить, что никакой изощренный ум не сможет нелегально использовать банк в рамках той или иной услуги, нельзя.

Во-вторых, проверками должна быть охвачена вся территориально-организационная структура банка. Проверки могут выполняться распределенно, когда часть полномочий по ним передана в подразделения, или централизованно, специально уполномоченным подразделением, но никаких исключений ни для каких подразделений нет. А иногда имеется потребность в централизации финансового мониторинга для целой группы родственных финансовых учреждений.

В-третьих, проверкам должен подвергаться финансовый оборот, обеспечиваемый всеми АБС, эксплуатируемыми в банке. Например, АБС фронт-офисов физических и юридических лиц, система дистанционного банковского обслуживания, карточная система, бэк-офис... Функции финмониторинга могут быть распределены между этими системами, а могут быть сведены в какую-то одну информационную систему — универсальную АБС (например, центральную бэк-офисную) или специализированную, занимающуюся исключительно проверками по ПОД/ФТ.

В-четвертых, должны выполняться проверки платежей четырех уровней:

· Контроль замороженности средств и имущества. Платежи расходования замороженных (блокированных) средств и имущества клиентов прекращаются без исполнения, за исключением некоторых частных случаев, а именно операций жизнеобеспечения физических лиц. Если же платеж связан с лицами, чьи средства и имущество заморожены (бенефициарные владельцы сторон, выгодоприобретатели), то такой платеж приостанавливается и по нему направляется сообщение в Росфинмониторинг для получения указаний о его дальнейшей судьбе.

· Обязательный контроль. Согласно Положению Банка России от 29 августа 2008 г. №

· Внутренний контроль необычных операций. О платеже, отобранном в соответствии с правилами внутреннего контроля по критериям необычных операций, которые устанавливаются Положением Банка России от 2 марта 2012 г. №

· Контроль операций, требующих повышенного внимания. ЦБ, основываясь на достигнутом опыте, периодически выпускает методические рекомендации, в которых детализирует признаки операций, требующих повышенного внимания с точки зрения ПОД/ФТ. В случае выявления таких операций банк должен поступать так, как указано в методических рекомендациях.

В пятых, должен обеспечиваться контроль клиентской базы всех подразделений и банковских информационных систем. Буквально это означает следующее:

· Клиентская база должна содержать информацию о клиентах, их представителях, выгодоприобретателях и бенефициарных владельцах в составе и объеме, которые соответствуют потребностям ФМ. Минимально — это так называемые идентифицирующие сведения, состав которых определен Положением Банка России от 19 августа 2004 г. №

· Должны выполняться предусмотренные тем же Положением №

· Ведение клиентов должно сопровождаться определением их уровня риска в соответствии с Положением №

· Клиенты, а также их бенефициарные владельцы и выгодоприобретатели, должны проверяться по перечню террористов и экстремистов, поставляемому Росфинмониторингом, с целью исполнения решения о замораживании их средств и имущества (согласно Указанию Банка России от 19 сентября 2013 г. №

· Клиенты должны проверяться по получаемым из различных источников перечням, имеющим значение в контексте финмониторинга: участников внешнеэкономической деятельности, стратегических обществ, публичных должностных лиц, террористов и экстремистов, недействительных удостоверений личности физлиц и пр. Результаты этих проверок используются при принятии решений об обслуживании клиентов, при контроле необычных операций и операций, требующих повышенного внимания.

· В этих же целях клиенты должны проверяться по ведущимся самим банком стоп-листам, перечням неблагонадежных лиц и пр.

В-шестых, система финансового мониторинга должна предоставлять пользователям своевременную и достаточную информацию для принятия решений об отказах в обслуживании клиентов в предусмотренных Указанием Банка России от 23 августа 2013 г. №

· отказа от заключения договора счета при подозрительной цели открытия счета;

· отказа в выполнении операции при непредоставлении клиентом необходимых документов либо при подозрительной цели операции;

· расторжения договора счета с клиентом при отказе клиенту в выполнении двух операций в течение календарного года.

Следующая задача системы — обеспечивать регламентированные Положением Банка России от 2 сентября 2013 г. №

Другая важная функция — обеспечение информационных и сервисных потребностей банка. Функциональность ФМ должна предоставлять пользователю большое количество (речь идет о многих десятках) разнообразных отчетов, выдавать оповещения о приближении и наступлении контрольных сроков, формировать рекомендации по действиям в различных ситуациях, представлять информацию в пользовательских интерфейсах в удобном виде с максимальной полнотой. Все это должно происходить с учетом прав доступа, распределение которых зависит как от должностных обязанностей пользователей, так и от территориальной и организационной структуры банка.

И, наконец, система должна поддерживать возможность организации бизнес-процессов ФМ, специфичных для конкретного банка в соответствии с его правилами внутреннего контроля. Бизнес-процессы должны предусматривать автоматическое формирование, ручной ввод и импорт извне информации, ее контроль и визирование с привлечением специалистов подразделений банка (прикладные подразделения, служба ФМ, служба безопасности и др.), принятие решений по результатам обработки информации (о принятии клиента на обслуживание, о выполнении операции, об отказе в обслуживании, о формировании сообщения в ФСФМ и пр.), автоматическое формирование, ручной ввод и коррекцию экспортируемой информации, экспорт, формирование протоколов, журнализацию.

Весь этот перечень потребностей, даже такой обзорный, дает представление о сложности задачи финмониторинга в банке. Если наложить на эти потребности еще и актуальнейшие требования многоплановой масштабируемости и расширяемости в процессе роста информационной инфраструктуры банка, его филиальной сети, объемов целевой деятельности, развития законодательства и внутренней и внешней практики ФМ, и все это в условиях возрастающей ответственности, то становится окончательно понятно, что современному финансовому мониторингу нужны новые ИТ-решения, архитектура которых создавалась не на втором или третьем этапе борьбы за чистоту финансовых потоков (еще без учета новых веяний), а в полной мере соответствует особенностям четвертого.

Новые решения

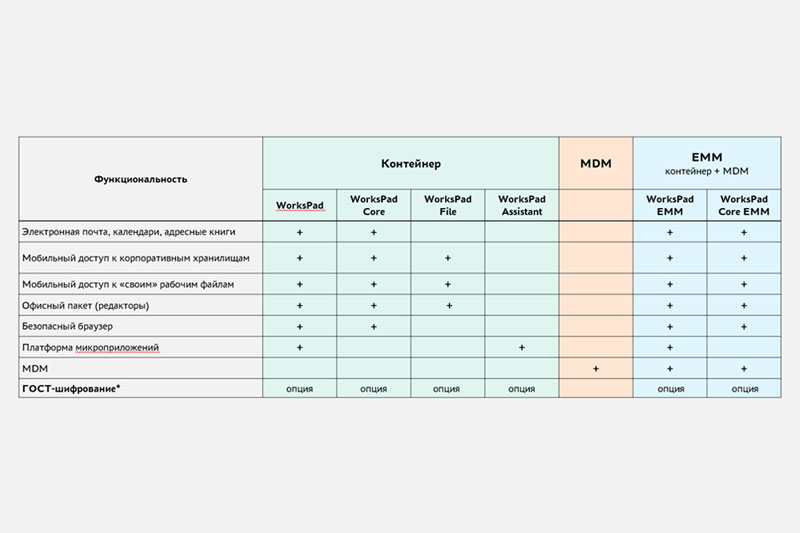

Архитектура системы будущего для «современного» финансового мониторинга в банке нам, разработчикам, видится модульной (рис. 1), то есть когда ее разделы изолированы друг от друга и функционально замкнуты в модули, взаимодействие между которыми обеспечивается на основе хорошо формализованных интерфейсов. То же касается и взаимодействия с обслуживаемыми системами, внутренними, эксплуатируемыми в банке и непосредственно связанных с ним его подразделениях, и внешними, эксплуатируемыми в выделенных подразделениях, родственных банках и даже, например, на условиях аутсорсинга: оно обеспечивается специально реализуемыми коннекторами. Необходимость модульного принципа диктуется спецификой предметной области и накопленным трудным опытом: наслоения движений законодательства и настоятельных потребностей клиентов, если не принимать специальных мер, со временем превращают изначально самый гениальный исполняемый код в хаос, непригодный для дальнейшего сопровождения и развития.

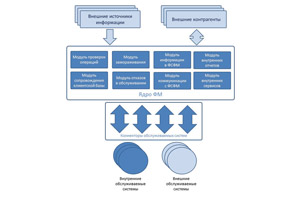

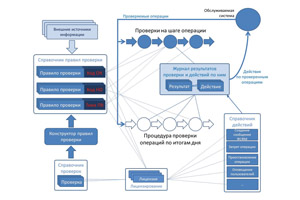

При этом за каждым модулем может скрываться более чем разнообразный набор решений. Пример модуля проверок операций представлен на рис. 2. Как видно, функциональное дробление продолжено на внутренних уровнях модуля. Это даст преимущества не только разработчику: банк-пользователь тоже сможет свободно маневрировать возможностями модуля для оптимизации его использования. Например, если некоторая проверка, по мнению банка, может повлечь отказ в выполнении операции, он включит ее в состав проверок на шаге операции, если же нет — то в процедуру по итогам дня. Если банк считает проверку вообще неактуальной, он может просто не приобретать на нее лицензию. Это в первую очередь касается некодифицированных проверок по темам повышенного внимания к операциям (правила проверки, по которым обозначены на рис. 2 блоком «Тема ПВ»), которые имеют рекомендательный характер и вместе с тем, как правило, реализуются довольно тяжелыми алгоритмами, сильно нагружающими систему. Однако поставляться в дистрибутиве такие проверки должны, чтобы банк в любой момент мог перейти к их использованию.

В заключение еще раз акцентирую внимание на том, что сейчас принципиально меняется характер деятельности банков по финансовому мониторингу: формальное исполнение обязанности сменяется на активную заинтересованность. Это обстоятельство повлечет за собой проведение реформы функциональности ФМ. Главное, чтобы это было сделано банками своевременно, тогда они обеспечат себя современной системой на многие годы вперед.

Автор статьи — ведущий аналитик департамента банковского ПО RS-Bank компании R-Style Softlab.